Казахстанские инвесткомпании отчитались по итогам 2023 года. Сектор, который активно расширялся в первом полугодии прошлого года (за счёт высоких ставок), перешел в стадию стагнации во втором. Рост активов демонстрируют управляющие, которые смогли быстро подстроиться к новым условиям.

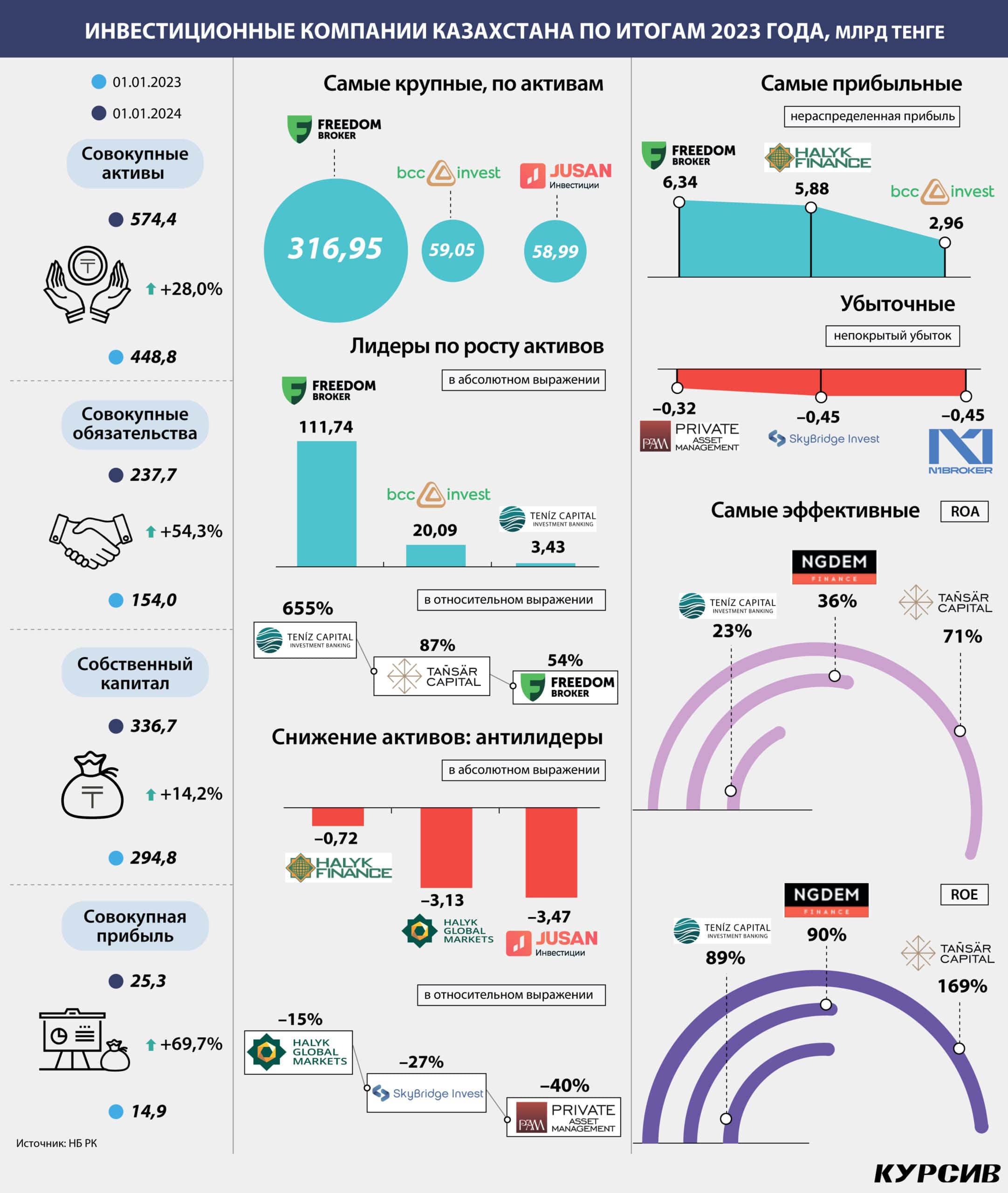

Совокупные активы управляющих инвестиционным портфелем на начало января 2024 года составили 574,4 млрд тенге. За год показатель вырос на 125,6 млрд тенге, или на 28%. Причём прирост показателя наблюдался только в первой половине года, с последующим сокращением во втором полугодии.

Напомним, что в январе – июне 2023 года инвесткомпании прибавили почти 200 млрд тенге (+43%). Этот рост участники рынка связывали с увеличением стоимости ценных бумаг в активах управляющих компаний (речь о бумагах, которые проседали в 2022 году) и отменой пруденциальных нормативов, ограничивающих использование плеча при инвестировании собственного капитала брокеров. Снижение активов в июле – декабре прошлого года (на 69,4 млрд тенге) было связано с сокращением количества участников рынка и показателями отдельных компаний.

Совокупный объём обязательств инвестиционных компаний за прошлый год увеличился на 54,3%, или на 83,7 млрд тенге. Собственный капитал управляющих за это же время вырос на 41,9 млрд тенге, до 336,7 млрд.

Обновлённый список

Сейчас в Казахстане функционируют 20 управляющих инвестиционных компаний. За прошедший год два игрока прибавилось, один выбыл: лицензии на осуществление деятельности на рынке ценных бумаг получили две компании – N1broker и инвестиционная компания Standard. В августе инвестиционный дом Fincraft сообщил о прекращении действия лицензии на осуществление брокерской и дилерской деятельности и деятельности по управлению инвестиционным портфелем. Fincraft входил в десятку крупнейших УК – по последней доступной статистике, активы компании составляли 11,3 млрд тенге.

Рост активов зафиксирован у 12 компаний сектора. Причём львиную долю прироста обеспечил один игрок – АО «Фридом Финанс». Итоговые активы управляющей компании за 2023 год выросли в 1,5 раза – на 111,7 млрд тенге – и составили 316,9 млрд тенге. Это около 55% объёма всего сектора.

Как отмечено в сообщении компании об итогах года, рост активов достигнут в результате увеличения портфеля ценных бумаг на 83,3 млрд тенге, или на 64%, инвестиций в капитал других юридических лиц и субординированного долга – на 30 млрд тенге, или на 45%. Обязательства компании при этом выросли на 79,4 млрд тенге (93%), в основном за счёт операций по прямому РЕПО. Собственный капитал увеличился на 32,3 млрд тенге, или на 27%. В том числе за счёт размещения простых акций путём реализации единственным акционером Freedom Holding Corp. права преимущественной покупки. Всего за 2023 год компания разместила 2,27 млн акций на 31,7 млрд тенге. Увеличение уставного капитала происходило в четыре транша: в феврале (два транша), июле и сентябре прошлого года.

BCC Invest от БЦК по итогам 2023 года утвердился на втором месте среди инвесткомпаний РК по объёму активов, поднявшись на две позиции. За 12 месяцев компания зафиксировала рост активов на 52%, до 59,1 млрд тенге.

«Рост размера активов связан с увеличением переоценки ценных бумаг в 2023 году. Вдобавок на увеличение размера активов повлияли и сделки по операциям обратного РЕПО, которые показали рост более чем в 6 раз», – комментируют цифры в УК.

Размер капитала BCC Invest за год увеличился на 7 млрд тенге, в том числе за счёт докапитализации единственным акционером уставного капитала на 4 млрд тенге в октябре прошлого года и роста нераспределенной прибыли на 73% г/г.

Jusan Invest (3-я позиция по сектору) восстанавливается после сильного сокращения в первой половине прошлого года. За январь – июнь 2023 года компания потеряла 29,6% от объёма активов. За второе полугодие активы подросли на 34%, до 59 млрд тенге. Однако это на 3,5 млрд тенге меньше, чем было годом ранее. Снижение размера активов по итогам 2023 года связано сугубо со снижением размера обязательств за год, указывают в Jusan Invest. На начало года размер обязательств составлял 20,3 млрд тенге, а к концу года показатель снизился до 14,5 млрд тенге. При этом размер собственного капитала компании вырос с 42,2 млрд до 44,4 млрд тенге, добавляют в пресс-службе.

В составе холдинга First Heartland есть ещё один участник рынка ценных бумаг с лицензией брокера – АО «First Heartland Securities». В октябре компания сообщила о добровольном делистинге с Казахстанской фондовой биржи и прекращении действия лицензии с целью оптимизации структуры группы и устранения дублирования функций. На начало января 2024 года компания все ещё присутствовала в списке регулятора управляющих инвестиционным портфелем с объёмом активов 29 млрд тенге (5-я позиция).

«Народные» управляющие по итогам прошлого года оказались в минусе. Активы Halyk Finance в январе 2024 года составили 54,8 млрд тенге, что на 1% меньше, чем годом ранее. При этом за первое полугодие показатель сократился на 6,5%, до 51,9 млрд тенге, – преимущественно за счёт снижения стоимости ценных бумаг, учитываемых в составе прибыли или убытка. За счёт роста этой же статьи компания смогла восстановить уровень активов к концу года. Отметим, что пять ПИФов, находящихся под управлением Halyk Finance, продемонстрировали положительную динамику, показав прирост стоимости паев от 7,6 до 14%. Управляющая компания весь прошлый год наращивала портфель долговых бумаг, приобретая их за счёт продажи бондов с более низкой доходностью и поступающей ликвидности.

Ощутимое снижение активов наблюдается у другой компании группы. Активы Halyk Global Markets (6-я позиция) за год сократились на 15%, до 17,4 млрд тенге. Напомним, в 2022 году произошло объединение клиентского бизнеса двух УК на базе более крупной – Halyk Finance.

Стремительный рост активов NGDEM Finance в первой половине 2023 года сменился не менее сокрушительным падением. За первое полугодие 2023-го компания увеличилась в 30 раз – с 3,5 до 102 млрд тенге. В результате УК оказалась на второй строчке по объёму активов. Однако уже во втором полугодии показатель упал практически до прежнего уровня – до 3,8 млрд тенге (11-я позиция). Судя по финотчетности, рост и последующее снижение активов произошли за счёт ценных бумаг, учитываемых по справедливой стоимости. Данные качели повлияли на результаты всего сектора. Без учета NGDEM Finance совокупные активы остальных 19 управляющих компаний во втором полугодии 2023 года выросли на 28,7 млрд тенге, или на 5%. В самой компании цифры не комментируют.

УК имеет «дочку» – NGDEM Global Limited, зарегистрированную в МФЦА. В июне прошлого года она была принята в члены KASE по категориям «фондовая» и «деривативы».

Полезный ребрендинг

Значительный рост активов в относительном выражении зафиксирован у Teniz Capital Investment Banking, бывшего «Финансового дома YURTA». В апреле 2023 года было заявлено, что единственным акционером компании стал Сакен Усер. Согласно стратегии нового акционера «компания планирует нарастить клиентскую базу на оказание услуг маркетмейкера и андеррайтинга и намерена занять конкурентоспособную позицию на внутреннем рынке облигаций». УК усердно реализует намеченные планы. За 2023 год компания нарастила объём активов в 7,5 раза – с 0,5 до 4 млрд тенге (9-я позиция), в том числе за счёт роста обязательств на 2,1 млрд тенге и капитала на 1,4 млрд тенге. В конце октября компания сообщила о размещении 92 930 простых акций, в результате состав крупных акционеров общества увеличился до трёх. Доля мажоритарного акционера Сакена Усера сократилась до 78,35%, председатель правления TCIB Максим Занкин стал обладателем 8,12% акций, держателем ещё 7,98% акций – Арман Бистибеков.

В течение прошлого года УК выступала инициатором торгов при размещении облигаций строительных компаний ТОО «Алтын Сапа ALM» и ТОО «Ел Орда Арнау». Обе компании входят в состав консорциума строительных компаний Damu Development Group через ТОО «Qaz Stroy Standart». Продажи группа ведёт через супермаркет недвижимости Svoy Dom, который также является участником консорциума.

Ребрендинг пошел на пользу ещё одной управляющей компани. Tansar Capital, бывший CAIFC Investment Group, за прошлый год зафиксировал рост активов на 87%, до 3,1 млрд тенге (12-я позиция). Обязательства компании при этом сократились на 24%, до 328,7 млн тенге. А рост капитала на 1,5 млрд тенге был обеспечен за счёт значительного роста нераспределенной прибыли.

Сокращение объёма активов за 2023 год показали шесть участников сектора. В антилидерах по относительному снижению активов наряду с вышеупомянутым Halyk Global Markets оказались Private Asset Management и SkyBridge Invest. Баланс PAM за год сократился на 40%. У SBI активы уменьшились на 27%. Компании находятся в конце списка инвесткомпаний по объёму активов.

Положительная переоценка

В 2023 году казахстанские управляющие компании заработали в совокупности 25,33 млрд тенге. Это на 69% больше, чем в предыдущем году. Средние ставки в 2023 году были выше, чем в 2022-м, что привело к росту доходов инвесткомпаний, отмечает главный аналитик департамента казначейства АО «Фридом Финанс» Аружан Сагымбаева.

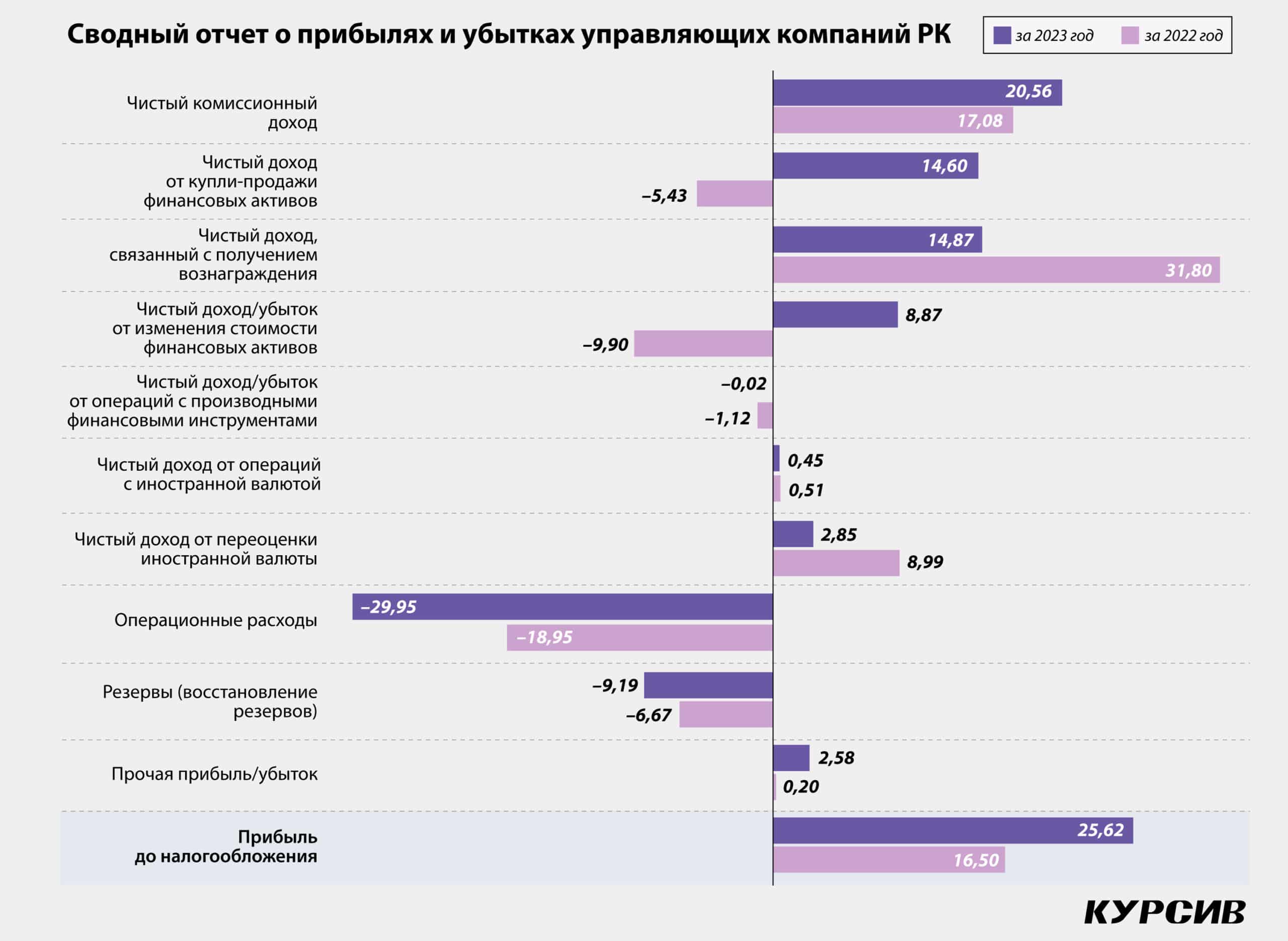

Наибольший вклад в совокупный финансовый результат инвестиционных компаний внесли комиссионные доходы в размере 20,6 млрд тенге. Показатель вырос на 20% по сравнению с предыдущим годом. 55% комиссионных вознаграждений, полученных управляющими в 2023 году, составляют доходы от брокерских услуг (13,5 млрд тенге). Около трети комиссионных поступили от услуг андеррайтера. За 2023 год в официальный список KASE были включены облигации 126 выпусков от 59 эмитентов (в том числе 29 новых эмитентов). Кроме того, в прошлом году на казахстанских фондовых биржах состоялось вторичное размещение акций АО «KEGOC».

Чистый доход, связанный с получением вознаграждения, составил 14,87 млрд тенге, это в 2 раза меньше, чем было в 2022 году. От купли-продажи финансовых активов и изменения их стоимости компании заработали 14,6 и 8,9 млрд тенге соответственно. В 2022 году по данным статьям сектор зафиксировал убытки. А прибыль от переоценки иностранной валюты, напротив, сократилась с 9 до 2,9 млрд тенге ввиду относительно стабильного курса тенге.

Аналитики ожидают дальнейшего роста индустрии благодаря притоку инвесторов на казахстанский рынок. 2024 год обещает быть прибыльным для управляющих компаний, считает директор департамента управления активами UD Capital Дамир Сейсебаев.

«Снижение процентных ставок может привести к положительной переоценке стоимости портфелей облигаций по собственным и клиентским активам. Последнее может привести к росту комиссий за управление. С портфелями акций картина неоднозначная – здесь многое будет зависеть от перспектив мировой экономики. В целом, учитывая успешный 2023 год, возможен приток средств в управляющие компании. По крайней мере, в первой половине 2024 года», – резюмирует эксперт.

Прибыльные и не очень 17 из 20 управляющих компаний демонстрируют положительные финансовые результаты по итогам 2023 года.

Больше всех за прошлый год заработал «Фридом Финанс». Чистый доход компании составил 6,34 млрд тенге. Это на 14,8 млрд тенге, или на 70,2%, меньше, чем компания заработала годом ранее. Сокращение прибыли компания объясняет ростом расходов, связанных с выплатой вознаграждения по операциям прямого РЕПО на 17,48 млрд тенге, и увеличением операционных расходов на 7,87 млрд тенге. При этом компания зафиксировала рост доходов, связанных с получением вознаграждения по приобретённым ценным бумагам на 5,75 млрд тенге, чистых доходов от изменения стоимости финансовых активов на 5,22 млрд тенге и доходов от купли-продажи финансовых активов на 2,19 млрд тенге.

Комиссионные вознаграждения компании составили 11 млрд тенге, большая часть из которых (6,7 млрд тенге) поступила за счёт брокерских услуг. Доходы компании за счёт услуг андеррайтера составили 3,9 млрд тенге. Общее количество счетов УК на 1 января 2024 года составило около 86 тыс. Число сделок в 2023 году превысило 948 тыс.

Второй результат по сектору демонстрирует Halyk Finance. Компания заработала 5,9 млрд тенге против убытка в 2,3 млрд тенге в 2022 году. При этом 4 млрд тенге компания заработала за счёт комиссионных вознаграждений, это на 43% больше, чем в предыдущем периоде. Компания лидирует по комиссионным доходам от управления активами и услуг маркетмейкера.

Тройку самых прибыльных компаний сектора замыкает BCC Invest. Компания заработала за прошлый год 3 млрд тенге. Это почти в 3 раза больше, чем в 2022 году. Рост показателя обусловлен увеличением доходов, полученных от ключевой деятельности компании. Чистые процентные доходы за год увеличились на 36% (или на 744 млн тенге) в связи с ростом вознаграждений, полученных по приобретённым ценным бумагам, при этом расходы, связанные с выплатой вознаграждения, практически не менялись, что сказалось позитивно на финансовых результатах. Чистые комиссионные доходы увеличились на 49%, до 1,8 млрд тенге, в основном из-за увеличения вознаграждений по услугам андеррайтинга (BCC Invest и Jusan Invest выступили соандеррайтерами SPO KEGOC). Комиссионные расходы, в свою очередь, увеличились незначительно. «Дилинг» по итогам 2023 года вышел в плюс (на 925 млн тенге) за счёт роста чистых доходов от купли-продажи финансовых активов.

Halyk Global Markets также смог выйти в плюс по итогам 2023 года – на 2,6 млрд тенге против убытка в 239,7 млн тенге в предыдущем году. Рост показателя больше связан с сокращением расходов, чем в ростом доходной части.

Jusan Invest заработал за 2023 год 2,1 млрд тенге против убытка в 2,3 млрд тенге в предыдущем году. Цифры в самой компании комментируют кратко: «Положительный финансовый результат связан с позитивными итогами инвестиционной деятельности за 2023 год».

Три управляющие компании завершили 2023 год с убытком. Для сравнения: в прошлом году таких компаний было шесть.

Отрицательный результат у новичка сектора N1broker – убыток составил 448,4 млн тенге. Лицензию на осуществление деятельности на рынке ценных бумаг компания получила 1 июня 2023 года. SkyBridge Invest ушел в минус на 447,3 млн тенге. Сокращение показателя обусловлено значительным ростом операционных расходов и убытком от переоценки валюты. УК «Private Asset Management» завершила год с убытком в размере 317 млн тенге.

Самой эффективной компанией инвестиционного сектора третий квартал подряд выступает Tansar Capital. За год компания заработала 1,7 млрд тенге при среднем объёме активов 2,4 млрд тенге (ROA 71%). За счёт резкого сокращения активов высокая рентабельность сложилась у NGDEM Finance (ROA 36%). Хорошую эффективность использования активов показывает и Teniz Capital Investment Banking – рентабельность активов у компании по итогам года сложилась на уровне 23%.